经济增速怎么看、利率债全线大涨、美债利率高位回落 | 债圈大家说12.04

1、经济增速怎么看

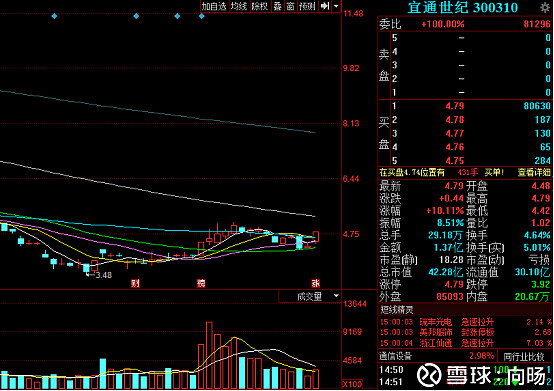

图片来源于网络,如有侵权,请联系删除

节选自新华社:新华述评 | 经济增速怎么看——当前中国经济问答之一

图片来源于网络,如有侵权,请联系删除

前不久,习近平总书记在亚太经合组织工商领导人峰会上的书面演讲中指出:“中国出台了一系列重磅改革举措,将有力推动经济持续回升向好,有充足信心实现今年经济增长目标,继续发挥世界经济增长最大引擎作用。中国经济航船始终在稳健前行,有厚实的底气,有充沛的动力,更有不断汇聚的信心,哪怕有风有雨,定能一往无前。”

图片来源于网络,如有侵权,请联系删除

“看经济增速,不仅看当下、看一时,更要辩证看、长远看。重视速度、不唯速度,是当前中国经济发展所遵循的辩证法。今年全年经济增长目标是5%左右,我们一直朝这个目标全力以赴。经过努力,在5%的左一点或是右一点,都可以接受。”

干字当头。我们要倍加珍惜中国经济来之不易的向上、向优、向好局面,发挥独特的政治优势、制度优势、人心优势,坚决落实党中央对经济工作作出的决策部署,打好存量政策和增量政策组合拳,千方百计提振消费、扩大需求,加快推进产业提质升级,加大助企帮扶力度,深入推进重点改革任务,稳住楼市、股市两个“风向标”,加强重点领域风险防范应对。

“踏遍青山人未老,风景这边独好。翻山越岭,拨云见日,中国经济必将迎来。”

2、利率债全线大涨

(数据来源:Choice数据)

首席经济学家高瑞东

从主线逻辑出发,当前利率和汇率的决策核心依然是国内政策,因此中央经济工作会议召开期间是最近的一个博弈时间点。考虑到政策具体“量级”将于2025年全国两会确认,暂时来看,政策面的信息未必能直接导致两大市场反转。但结合市场当前的预期水位来看,合理的预期意味着政策加速当前市场趋势的概率不大。围绕政策博弈的时间窗口仍在,波动来自于市场预期以及资产价格的绝对水平。

固收首席分析师刘雅坤

11月以来,债市在年内财政增发落地未超预期、供给担忧但流动性充裕及降准预期接连的影响下震荡走牛。月初在人大常委会增量财政政策落地,但并未超市场预期的情况下,债市收益率下行;随后受各地化债置换专项债发行节奏加快影响,供给担忧情绪扰动,债市收益率有所上行;月下旬在地方债招投标结果好于预期,以及央行逆回购力度加大、流动性较充裕的情况下,供给压力有所缓解,叠加市场降准以及对机构抢配影响下,债市收益率再度下破前低2.038%(9/23)至2.021%。

国投证券固收首席分析师尹睿哲

此次利率破2%的推动因素包括短端利率下行想象空间打开、基本面修复但力度有限以及跨年行情中交易盘的趋势强化作用。接下去一段时间依然处于跨年行情窗口期,债市仍将以顺风因素为主,空间暂按5-15BP观察。但需关注汇率对宽货币预期的扰动及内外需共振可能带来的阶段性波动。考虑到明年政策利率仍有较具确定性的下行空间,若出现调整,将是较好的配置机会。

3、美债利率高位回落

首席宏观经济学家易峘

上周美债利率进一步回落,美元走弱,非美货币普遍走强,美股三大股指上行,油价和金价下跌。部分新提名的内阁成员传递出限制美国财政扩张幅度的信号,降低市场对美国财政扩张预期并带动美债利率下行:2年和10年期美债收益率下行24bp、23bp至4.13%、4.18%。美元指数贬值1.6%至105.7;非美货币整体升值,欧元升值1.4%、日元升值3.4%至149.8。美国三大股指整体上行,标普500、道琼斯工业指数、指数分别上涨1.1%-1.4%。布伦特原油下降2.8%至74.1美元/桶。COMEX黄金期货下降2.7%收于2636美元/盎司。

固收首席分析师孙彬彬

我们判断,美联储降息周期逻辑尚未扭转,美债利率中枢大概率会继续下行,但美元造成的汇率压力可能仍会延续。更确切地说,美股和美元本身都是在定价同一个宏观远景,比如减税、美国政府更积极的维护美元体系以及 AI 革命带来的生产率与供给能力增长的巨大变数,即便法国政坛局势、 地缘扰动有可能阶段性缓和,以及美国宏观数据或有扰动,后续美元指数显著回落的概率似乎不大。

海外策略首席分析师王学恒

美债利率即将降至短线支撑位,看好中短久期投资级企业债。我们在两周前提示了长期美债的做多机会,10Y美债利率如期回落至4.2%以内。技术面来看,10年期美债利率在4.1%的关键位置将获得较大力度支撑,在美国经济尚未大幅走弱的情况下快速下行的概率较低。短期来看,中短久期的美国投资级企业债和中资投资级美元债目前收益率较高,且波动率相对美债较小,在美债利率高位回落叠加信用利差仍有收窄空间的背景下收益空间可期,投资级性价比较高。