商业银行补充资本“马不停蹄” 年内“二永债”发行规模超1.58万亿

2024年以来,商业持续加快资本补充节奏,通过发行二级资本债、永续债(下称“二永债”)或进行增资扩股等外源性方式补充资本,以满足监管要求和提升自身业务经营能力。

图片来源于网络,如有侵权,请联系删除

时报记者据公开数据梳理,今年前11个月,各类银行发行“二永债”规模已超1.58万亿元,国有大行和股份行占比达八成;中小银行则加速通过增资扩股、定向募股的方式补充资本,据不完全统计,年内已有85家银行增资方案获批,中西部地区银行居多。

图片来源于网络,如有侵权,请联系删除

业内研究人士对证券时报记者表示,随着资本工具的稳定发行,加上近期增量财政政策提及的发行特别国债补充国有大行资本金,同时城农商行通过外源性资本补充的加持下,银行业资本充足率总体保持平稳,也将提升银行抵御风险和信贷投放能力,更好地服务实体经济发展。

图片来源于网络,如有侵权,请联系删除

“二永债”发行超1.58万亿

2024年以来,商业银行继续加快资本补充。在上市银行市净率普遍“破净”,可转债、定向增发股份等再融资渠道受阻的情况下,大中型银行继续通过发行“二永债”补充资本。

通常而言,商业银行资本补充方式主要分为外源性方式和内源性方式。在银行发行的资本工具中,二级资本债和永续债是银行外源性资本补充的重要方式之一,分别补充的是银行的二级资本和其他一级资本。

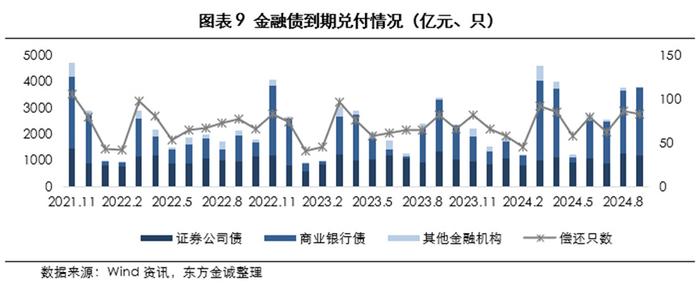

证券时报记者梳理,截至11月末,国内各类银行已发行“二永债”规模合计超1.58万亿元,已超过2023年全年的总和。其中,年内二级资本债已发行9035.5亿元,永续债发行6801亿元。

在发行主体中,国有大行和股份行仍是“二永债”的发行主力军。据记者测算,国有大行及股份行年内发行的二级资本债合计为7110亿元,占年内市场总发行规模比例为78.7%;国有大行和股份行永续债合计为5610亿元,占市场比例为80%。

不过,相对于2022年和2023年,国有大行在2024年的“二永债”发行规模有所缩减,而新设立的债务工具——总损失吸收能力非资本债券(简称“TLAC债”)年内已有5家国有银行发行共计2100亿元。

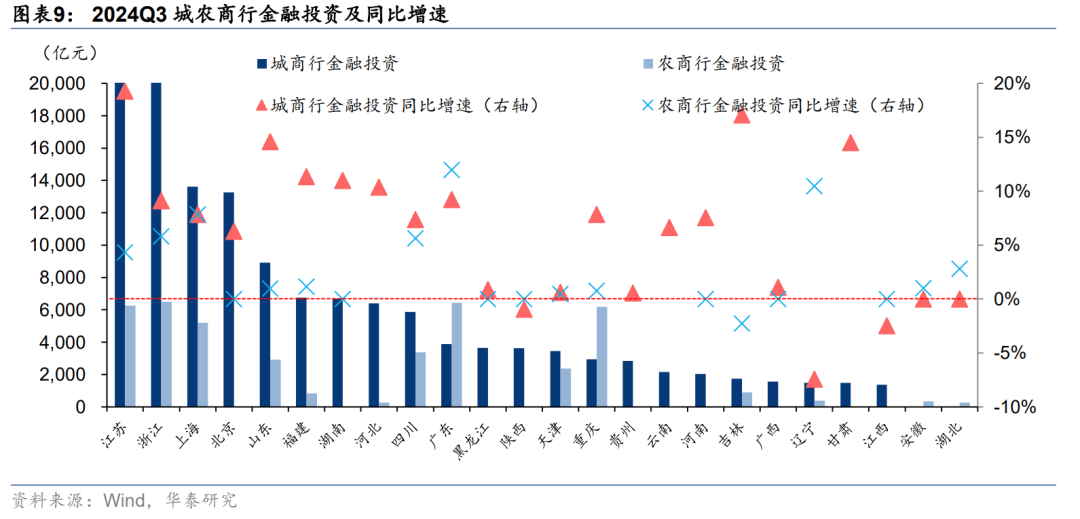

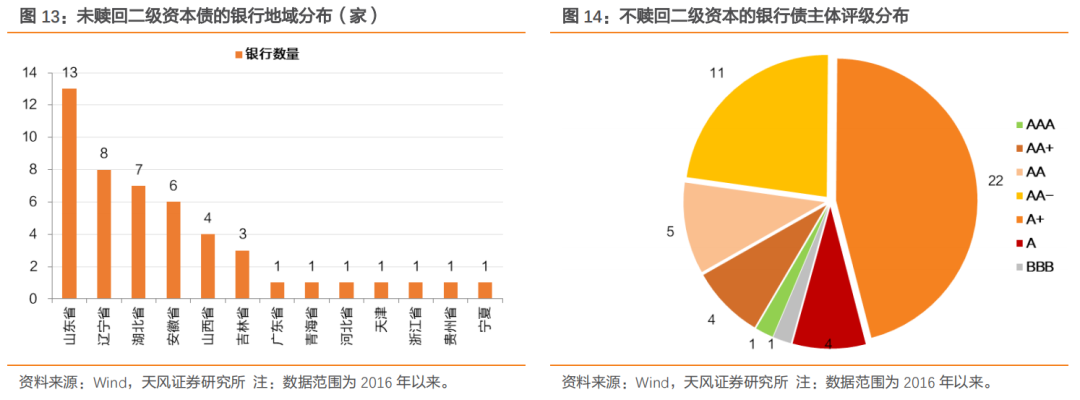

值得注意的是,城商行和农商行年内分别仅发行2306亿元、475.5亿元的“二永债”,占比不足两成。尽管发行这两项资本工具的城商行和农商行在数量上较大中型银行更多,但由于单家银行发行规模多数不足100亿元甚至不足50亿元,因而在总体规模上占比较小。

中小银行借道定增“补血”

面对经营的可持续和服务实体经济的现实资本需求,近年来一些中小银行主要通过增资扩股或定向募股的方式进行资本补充。

据证券时报记者不完全统计,截至发稿时,据2024年以来国家金融监督管理总局、证监会网站信息,已公布增资扩股或定向募股方案的中小银行数量达85家,高于此前数年的平均数量。

事实上,分布于中西部、华北等地区的农村金融机构,更倾向于通过定增等方式补血。具体来看,在记者统计的85家银行中,农商行43家、城商行19家、村镇银行16家、农信联社7家。在这些机构中,位于我国中部、西部和华北地区的省份居多,包括湖北、安徽、广西、四川、新疆、宁夏和山东等地。

有券商分析师表示,对于非上市中小银行而言,定向增发是较为迅速的资本补充方式,其优点是,定增的筹资成本较低,发行条件相对宽松,审批程序较为便捷。而定增的发行对象多为经营所在地的地方国企,因而较为依赖国企认购。此外,非上市银行定增通常搭售不良资产的情况,可帮助地方中小银行缓解不良资产压力。

中小银行另一个补充资本的渠道——地方中小银行资本补充专项债也基本进入收尾阶段。央行及财政部数据显示,2020年以来用于支持中小银行补充资本的额度合计为5500亿元。

整体资本压力得到缓解

近期,国家金融监督管理总局披露的最新数据显示,总体而言,我国商业银行的资本充足率较此前显著提升,反映出资本压力得到缓解。

值得一提的是,10月份财政部公布的增量财政政策中提及“拟通过发行特别国债等渠道筹集资金,稳妥有序支持国有大型商业银行进一步增加核心一级资本”。业内分析,本次注资能够有效缓解大型商业银行未来5年核心一级资本补充压力,助力国有大行继续发挥支持实体经济主力军作用。

从监管披露的具体数据来看,截至今年三季度末,国有大行、股份行的资本充足率分别为18.26%和13.80%,而城商行和农商行分别为12.86%和13.26%。相对而言,城商行和农商行的相关指标显著低于国有大行和股份行。

相对于大型银行,中小银行的资本补充压力已是业内众所周知的事实。一家农商行高管此前对证券时报记者表示,依靠内源性方式补充资本当前已非常艰难,而大部分中小银行也不具备外源性资本补充的能力。

招联首席研究员董希淼此前接受记者采访时建议,应从中小银行实际出发,适当降低发行资本补充工具对财务指标、监管评级等方面的要求,并对发行条款方面进行差异化设计,以提升中小银行资本补充的适用性和可行性。

(文章来源:证券时报)