这类香港保险预期复利高达7%,但没搞清楚这几点不要买!内地赴港投保热度未减,究竟哪些人适合购买香港保险作养老规划?

据媒体报道,8月底一对持有多家上市公司的创业者二代夫妇,在香港友邦为家庭投保了巨额的友邦储蓄险,总保费超5亿元港币。而在今年2月,汇丰保险在港售出一张2.5亿美元(约人民币18亿元)的人寿保单,打破吉尼斯世界纪录。

图片来源于网络,如有侵权,请联系删除

港险大单频出,香港储蓄分红险仍备受内地客户青睐。香港保监局近期公布的数据显示,尽管在高基数下内地访客新单保费同比下降了6.9%,但上半年该数据仍高达297亿港元。其中,终身寿险、储蓄寿险等具有储蓄属性的险种保费占比超过九成,显示出内地居民庞大的储蓄需求。

图片来源于网络,如有侵权,请联系删除

“自去年通关以来分红储蓄险受到内地客户的青睐。”某香港保险机构的代理人刘皓婷在受访时对《每日经济新闻》记者表示,自己的客户群体是85后、90后,今年购买港险需求仍然旺盛,主要是给自己规划养老保障的。

图片来源于网络,如有侵权,请联系删除

北京联合大学商务学院金融系教师杨泽云对《每日经济新闻》记者表示,香港保险有其诸多优势,因而吸引了不少内地居民赴港投保。但也要了解和认识到香港保险产品的特点和风险,如汇率风险、收益风险、无限告知等,做到心中有数,避免事前不知而事后后悔。

储蓄类产品是主流,上半年件均保费下滑20%

香港保监局近期公布的上半年数据显示,源自内地访客的新增保单保费较去年同期下跌6.9%至297亿,占个人业务总新造保单保费份额由31%降低至25.7%。

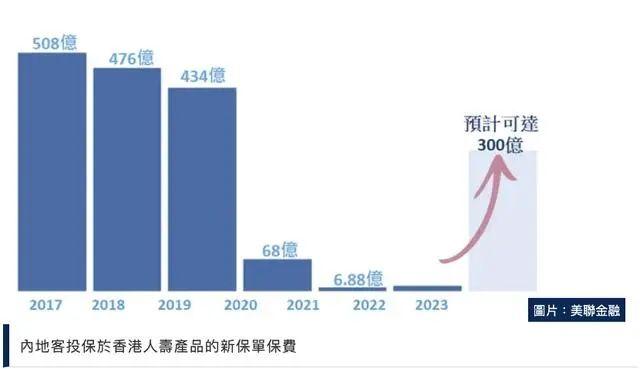

数据下降主要是由于去年二季度的高基数效应。2023年全年,内地访客赴港投保的个人人寿产品新单保费约为590亿港元,同比飙升27倍,仅次于2016年创下的历史高峰。从季度数据来看,2023年一季度至四季度,内地访客新增保费分别为96亿元、223亿元、150亿元、121亿元,其中二季度保费数据尤为亮眼。

步入2024年,内地赴港投保热度依旧未减,分季度看,第一季度为156亿元,第二季度也到了141亿元,上半年合计297亿元。

“今年消费者投保的热情仍然很高,未见明显消退迹象。”多位港险销售人员在受访时对《每日经济新闻》记者表示,自去年通关以来,分红储蓄险开始受到内地消费者青睐,而今年在与客户的接触中没有感觉到明显的差异。

一位接近港险的市场分析人士指出,香港保险可以大致分为两大类,一类是重疾,被称为危疾,另一类是理财,主要是分红型的终身寿险。“在十年前重疾险保单数量曾占到港险的三分之二,保费一度占到百分之十几,但现在重疾险的保单数量只有30%,保费占比也只有3%左右,大量内地人赴港购买保险主要是(寻求)理财功能。”

从香港保监局披露的上半年内地访客购买个人人寿产品数据看,新增保单显示,终身寿险、危疾、储蓄寿险分别占比59.1%、29.4%、3.4%,新增保单保费显示,终身寿险、储蓄寿险、危疾分别占比79.7%、12.1%、2.7%,其中,终身寿险、储蓄寿险等具有储蓄属性的险种保费占比超过九成,显示出内地居民庞大的储蓄需求。

尽管港险大单频出,《每日经济新闻》记者注意到,与去年同期相比,内地访客购买个人人寿产品件均保费却出现了明显下滑。记者计算件均保费得到,2024年上半年件均保费28万港元/份,比上年同期的35万港元/份下降了20%。

其中,2024年上半年,终身寿险和储蓄寿险合计实现新增保费272.66亿港元,新增保单6.62万张件,计算件均保费41万港元/份,比上年同期的56万港元/份下降了27%。

美联储降息预期升温,关注港险收益率波动

预期高回报率,是港险吸引内地客户的一大亮点。以香港某大型险企某款多元货币储蓄计划为例,一位港险销售人员向记者介绍道,作为纯储蓄类产品,这款产品终身分红,预期回报率高,每年5%~7%的复利增长,到第十年可回本,到保单年度第30年的年化复利接近6%,到客户100岁的年化复利能达到7%以上……

港险保单的账户价值通常包含保证(现金价值)和非保证(分红)两块,保证部分利率为0.5%,预期总收益率高达7%,吸引消费者。

从分红实现率来看,《每日经济新闻》记者注意到,港险的分红实现率水平视不同产品、不同保单年度有所差异。比如一款产品分红实现率在100%以上,同款产品在不同时期签发的可能不到100%。也有保险公司的分红实现率不稳定,不同产品相差巨大。

对于内地赴港投保在2023年数据激增,香港保监局方面曾表示,从数据来看,若将590亿港元这一数字平均4年摊分,即每年约150亿港元,与2017年至2019年介乎430亿港元至500亿港元的常态水平相比,仍有一定距离。香港保监局分析认为,“这主要源于中美利率背驰,以及人民币兑美元一度跌至7.3水平,增加了美元保单的吸引力”。

受高通胀预期影响,美联储激进加息,2022年4月11日,美国10年期国债收益率超过中国10年期国债收益率,这是自2010年下半年以来中美10年期国债收益率首次倒挂。在中美利差加大背景下,资本外流进一步加剧人民币贬值压力。

“近年来港险的预期收益率基本在6.5%~7.2%之间波动,支撑其高收益的底层资产主要是美股和美债。”业内提示,近期公布的美国的制造业和就业数据不如预期,美联储降息预期大幅升温。当出现降息情况下,消费者要当心美元保单收益率的波动。

上周五,美国最新公布的数据显示,美国就业趋弱、通胀缓解,8月美国新增非农就业为14.2万人、低于市场预期,8月美国CPI季调同比为2.6%、较7月继续回落,在此背景下市场预期美联储9月开启降息。《每日经济新闻》记者注意到,截至9月18日,中美利差倒挂幅度收窄至-158个基点,触及近期低点区间。

业内:港险是保险而非投资,存在几大不足

北京联合大学商务学院金融系教师杨泽云对《每日经济新闻》记者表示,香港作为全球三大金融中心之一,其保险资金投资渠道和投资收益相对而言优于内地,因此其储蓄型保险产品的投资收益相对较高,特别是会给予客户一个较高的投资收益预期。

但他强调,香港保险也是保险,而非投资。“买香港保险的最终仍然得是防范风险、应对风险,而非以获得较高收益为目的。需要注意的是,相对于内地保险产品,香港保险产品也有一些不足。”他提到。

一是内地居民投保香港保险需要出境到香港投保,出现理赔纠纷,需要遵循香港法律。根据现行的规定,投保香港保险,需要在香港当地的场所投保。内地居民投保香港保险至少需要往返交通费用,而这些费用可能超过所节省的保险费。当然,如果正好安排去香港旅游,则可忽视此项费用。

此外,内地法律不保护境外保单的权益。因此,香港保单发生纠纷需要到香港当地进行维权,而香港的法律诉讼费用及维权成本高于内地。

二是香港保险的告知要求高于内地。香港的保险市场较为成熟和发达。香港居民的保险知识也较为丰富。保险经营所遵循的最大诚信原则中的告知要求,内地是询问回答告知,而香港则是无限告知,即不仅局限于投保单所询问的问题,其他任何影响保险人是否承保或者是否增加费率的“重要事实”均需如实告知。而一旦违反如实告知义务,则可能导致保险公司不承担保险金给付责任。

三是资金出入境风险。目前,内地对于外汇管制较为严格。去香港购买香港保险,需要购汇出境,未来保险公司给付保险金还涉及外汇换人民币入境(这一点可能有出境支出的人士不需要)。在当前外汇管制较严格的环境下,需要注意资金进出的合规性,避免出现风险。同时,在资金汇兑过程中,还面临着汇率风险。

选择香港保险作养老规划,哪些人适合购买?

哪些客户适合购买香港保险作养老规划?一位港险销售人员表示,会推荐家庭成员现在或将来会到香港、海外工作学习,有海外投资刚性需求的客户购买。

据其介绍,除了作为养老金,香港保险还有多币种优势,很多香港保险产品都有货币转换权益,自第三个保单周年起客户可以自由转换,比如能将原保单货币转换为美元、英镑、欧元、澳元等其他世界主流货币。

在杨泽云看来,对于一些高净值客户,有出境旅游、子女教育等外币需求,当前投保香港保险,可视为分散财富风险的一种方式。此外,有些客户还有财富传承的需求,有些香港保险产品可以更改被保险人,实现财富代代相传。

对于消费者赴港投保的注意事项,业内人士提示:消费者需要亲赴香港投保,通过保单持有人的银行卡交费,如果在境内投保香港保单,则属于非法的地下保单,既不受内地法律保护,也不受香港法律保护。还需要注意的是,消费者不要向代理人索取佣金或者返点,否则会导致保单的失效。

今年4月,香港保险局与香港廉政公署首次采取联合行动,打击向内地客户无牌销售保单的贪污及违规行为。此外,香港保监局还提示内地访客“赴港投保7件事”,包括:亲身赴港购买香港保险、不与无牌人士接洽、直接向保险公司支付保费、切勿与中介人协议回佣、了解产品的特点及风险、留意索赔事宜、认识香港保险业的规管等。

今年8月,国家金融监督管理总局披露对罗卓坚委员今年提案的公开答复时指出,考虑到内地与港澳地区的保险市场在法律体系、监管制度、机构管理、产品设计和销售、消费者认知等方面存在较大差异,市场风险易交叉传染,消费者权益保护难度较大,现阶段直接开展跨境保险通试点的时机尚不成熟。

(责任编辑:王治强 HF013)

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com