基金圈舆情周报:机构称AI或为今年投资主线 又有基金公司官宣“换帅”

一、行业消息

图片来源于网络,如有侵权,请联系删除

1、多只提前布局AI基金净值大涨 机构称AI或为今年投资主线

图片来源于网络,如有侵权,请联系删除

龙年开年以来,在Sora概念引领的行情下,提前布局AI板块的A股市场主动权益基金涨幅明显,相关主题ETF也随之上涨。

图片来源于网络,如有侵权,请联系删除

例如重仓AI算力光模块业务的中航机遇领航混合发起节后两日净值涨幅高达16.07%,仅2月19日首个交易日当天就上涨了14.63%。大摩数字经济混合、诺德新生活、德邦鑫星价值灵活配置混合也均收获10%以上回报。

对于AI板块,多家机构均表示看好其长期发展前景,建议关注算力等AI基础设施领域。

对于AI板块近期表现较好的原因,德邦基金基金经理雷涛分析称,科技成长板块在今年1月中上旬跌幅较大,春节前市场出现企稳迹象,整体科技板块有强烈的反弹诉求。与此同时,春节期间海外AI和半导体相关标的表现较好,提升了市场对科技成长板块的预期,Sora的发布显示AI在多模态上的进展又上新的台阶,进一步推动了算力、视频应用等领域的发展,使得相关公司受到市场追捧。

财通基金也认为,从全球来看,AI依然引领着科技成长的方向。Sora的问世是AI多模态的历史性跨越,由此展开的应用或将接续发展。而AI的长期发展将持续拉升算力空间,光模块作为全球AI算力基建中的核心部分有望深度受益,未来两年光模块业务将实现高增长,头部公司在2024年或将获得更高估值。

2、结束封闭期 多只新基金火速开放申购

据中国证券报,随着市场有所回暖,资金进场信号开始显现:多只次新基金加速建仓,部分成立1个月左右的基金则宣布开放日常申购业务。

以刘伟伟管理的中欧时代共赢混合发起为例,该基金成立于2023年11月28日,2月1日之前,净值在1元上下小幅波动,但2月以来波幅加大,2月6日,中欧时代共赢混合发起A净值大涨5.42%。截至2月20日,中欧时代共赢混合发起A的月内涨幅超过10%,这意味着该基金仓位已处于较高水平。

万家医药量化选股混合发起式成立于1月12日,截至2月5日,净值已经不足0.75元,表明该基金成立后就迅速提升了仓位。

据天风证券测算,普通股票型基金去年底的仓位为85.8%,截至2月8日,仓位已经提升至88.5%。

站在当前时点,多家机构认为,随着积极因素的不断累积,市场回暖的势头有望延续。

3、瞄准三大方向 公私募“顶流”基金经理大手笔加仓

近日,上百家上市公司因回购事项披露最新前十大流通股东,丘栋荣、杨锐文、董承非、邓晓峰等公私募“顶流”基金经理和知名外资机构最新持仓揭晓,人工智能、大消费以及顺周期方向等获大手笔布局。

具体来看,工业数字化领域设备企业博众精工在2月20日发布公告称,截至2月6日,知名基金经理丘栋荣管理的中庚小盘价值股票、中庚价值灵动灵活、中庚价值领航混合分别新进买入该公司980.64万股、191.34万股和181.27万股。

一些知名外资机构也频频出手。2月20日,日久光电、熙菱信息、和而泰等光学光电子和安防设备领域的企业纷纷披露公告,巴克莱银行分别新进日久光电259.46万股和熙菱信息96.16万股,和而泰则获摩根士丹利、美林证券新进买入1214.89万股、1001.59万股。

公募人士称,2024年,中国股票市场有望迎来积极变化,机遇总体大于风险,当前估值水平下,市场继续向下的空间有限,人工智能和高股息方向等有较大吸引力。

4、公私募复盘量化危机始末:多重因素致小盘策略失灵

量化圈遭遇一场大地震,大量产品遭遇大幅回撤。春节前的最后一周,以卓识、九坤、幻方、灵均为代表的头部私募中性产品普遍跌幅超过10%。

公募公开的数据更加连贯直接,今年以来至春节前的一个多月,跌幅最大的部分公募量化产品净值一度接近腰斩,不少公募量化产品净值跌幅达到三成。

经此一役,量化行业元气大伤,不少量化机构在危机中展开了一场极限求生。

业内也开始思考,风险到底是怎么积累起来的;是什么重伤了骄傲了三年的量化基金;如何避开风险?

国金量化精选和国金量化多因子的基金经理马芳表示,近日在换仓过程中遇到少量个股流动性问题。他认为,这是近日以来一系列事件(雪球产品、部分量化产品等)负向强化的结果。从量化机构10多份近期发布的产品运作说明中,大家给出了大致相同的描述。

也有业内人士表示,风险来自于量化抱团小票,与几年前基金抱团核心资产一样,自2021年2月以来,小盘股连涨3年,但是没有只涨不跌的资产,小盘股今年开始下跌。

百亿量化私募幻方量化指出,其春节前一周已收紧了整体风控,防止小市值股票出现极端流动性危机时对于投资组合的冲击,并在每个交易日分析模型表现,持续进行优化。但其表示相信市场会逐步回到正常的轨道,策略模型也会恢复正常。

5、持有人大会变成走过场?召开成功与否都不影响基金持续运作,还有必要开会吗?

据每日经济新闻,近期多只小微基金召开持有人大会审议持续运作的议案,但其中多只基金的持有人大会都召开失败了,有的甚至连一个投票的都没有。

进一步了解,有的基金持有人大会召开失败之后,并不打算继续二次大会。有业内人士表示:“按要求召开持有人大会投票是否持续运作,这属于小微基金规定动作,不通过决议,那就是基金还会持续运作。”

这相当于持有人大会实际上变成了只是走个过场,召开成功是持续运作,而召开失败,也不影响其继续运作。但实际上,会议召开的费用却产生了,且有的由基金资产买单。这样的开会是否还有必要?

有基金业内人士也坦言:“能做大的配合持营努力做大规模,有一些实在没有活力的考虑清盘。”

只是回顾整个流程可以发现,如果说召开持有人大会审议基金合同终止,是为了基金清盘,那么召开持有人大会审议持续运作,实际上并没有对基金的运作起到任何作用。毕竟,召开成功也是持续运作,召开失败同样也能持续运作;召开成功也要持续营销,召开失败同样也要持续营销,而唯有费用是实实在在地增加了,并且有的还是由基金资产买单,这对于本就规模不大的基金而言,实际上投资者的利益有所受损。

二、公司新闻

1、官宣!又一基金公司“换帅”

中国基金报消息,在原总经理离职近半年后,信托系公募泰信基金新任“舵手”人选终于尘埃落定。

今日,泰信基金发布公告称,公司副总经理张秉麟新任公司总经理一职,董事长李高峰不再代任。与此同时,泰信基金还新任命一位副总经理。

作为一家有着20年历史的老牌公募公司,泰信基金近几年依托产品重点的调整和有意布局,实现规模快速攀升。

对于近两年泰信基金发展提速的原因,时任公司副总经理张秉麟在去年底接受媒体采访时表示:“理财净值化改革过程中,我们认识到广大投资者需要有稳健收益的资管产品作为财富保值增值的媒介,这对在资产配置及阿尔法资产挖掘上天然具备投研优势的公募基金来说具有一定优势。泰信基金近两年重点布局了中短债产品线,恰逢今年三季度A股出现连续下跌,不少投资者的资金配置需求向固收类转移。泰信凭借之前积累下来的稳健业绩口碑获得了市场的认可和选择。”

公司新总经理上任之后,公司规模能否继续保持增长势头值得业内关注。

2、盘点80只带“龙”公募基金:哪家机构最多?业绩如何?

据中新经纬,在农历龙年,“龙”的元素自然不会少,比如,公募基金产品中,就有很多名字中带有“龙”字的产品。Wind数据显示,目前市场上带有“龙”字的公募基金共有80只,成立时间最早的产品运行年限已经超过20年。

带“龙”的产品中,“龙头”是使用频率最高的词汇,其余还有“祥龙”“潜龙”“龙腾”等。从机构看,华夏基金是最爱使用“龙”字的机构,旗下有14只带有“龙”字的公募产品。从业绩看,华夏基金上述产品的收益表现一般,截至2024年2月18日,仅有1只基金成立以来的收益率为正。

对于农历龙年的投资机会,掌管“龙”字辈的基金经理们有自己的看法。华夏数字经济龙头基金经理张景松在四季报中称,该季度聚焦“国产化与全球竞争力培育”两大核心主线,继续看好半导体先进封装设备与材料、高端装备、新材料、汽车智能化等产业方向,同时增加了对OLED、MR/AR等消费电子新兴产业趋势的配置。2024年围绕这两大主线逻辑的半导体、消费电子、AI应用、高端制造、新材料、汽车智能化、新能源新技术等仍将是重要方向。

3、重要信号!又一头部公募牵手中东“土豪”

中国资本机构的外资朋友圈正在迎来更多“土豪”。

随着中国经济韧性和股票市场吸引力的逐步增强,拥有庞大资金的中东资本机构正试图借助公募基金布局中国股票市场。

据券商中国,易方达基金近日与沙特领先的资产管理公司利雅得资本签署了合作备忘录,为进一步推动中沙资本市场的联通融合贡献力量。该项合作也是中国头部公募与中东地区资本机构合作的又一最新案例,分析师们此前预测来自中东的“土豪”未来有望逐步强化投资中国资本市场,测算或可逐步为A股和H股带来每年约200亿人民币量级的资金。

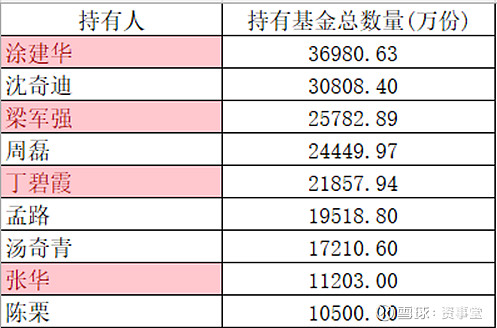

4、又有发起式基金被大额赎回!机构持有占比99.99%,近期定制产品风险频发

2月22日,诺安基金发布公告,旗下诺安圆鼎在2月20日发生巨额赎回,为确保持有人利益调整基金净值精度。据了解,这是一只发起式债券基金,而从近期发生巨赎的基金来看,债基、权益类产品也频频出现类似情况。

有分析指出,部分债基持有人结构中侧重机构客户,而这类机构投资人的资金回笼需求为部分产品的运作带来不确定性。而一些机构恰是看重公募投资通道选择在发起式基金参与定制,而这也正在成为公募力求与私募差异化竞争的一大抓手,但并非适合普通投资者参与。